En cas de perte ou de vol, faites immédiatement opposition.

Une fois l’opposition enregistrée, l’encaissement du chèque sera rejeté par votre établissement bancaire.

Pour cela :

- Contactez votre conseiller clientèle ;

- utilisez le numéro d’urgence de la banque accessible 24h/24 et 7j/7 (ce numéro est mentionné sur son site internet) ;

- certaines banques permettent également de faire opposition, en ligne, via votre espace client.

- confirmez immédiatement votre opposition par écrit, selon les procédures indiquées par votre établissement. Un courrier recommandé avec accusé de réception peut parfois être utile pour garantir la bonne prise en compte de la demande d’opposition par la banque.

En cas de vol ou de fraude, déposez plainte auprès du commissariat de police ou de la gendarmerie au plus vite.

L'opposition peut être faite :

- En blanc si le chèque émis n'était pas rempli ;

- pour un montant précis s'il s'agit d'un chèque déjà rempli.

L'opposition est enregistrée dans le fichier national des chèques irréguliers (FNCI), consultable via le service FNCI-Vérifiance. Ce service est payant mais permet à toute personne qui accepte le paiement par chèque (commerçants, professionnels, artisans) de vérifier que le chèque présenté au paiement n’a pas été mis en opposition.

L’opposition peut être facturée par votre banque.

Il existe 4 motifs légitimes pour faire opposition à un chèque:

- La perte du chèque ;

- le vol du chèque ;

- l’utilisation frauduleuse du chèque ;

- la procédure de sauvegarde, de redressement ou de liquidation judiciaires du bénéficiaire du chèque.

Il est interdit de faire opposition pour un autre motif, sous peine de sanctions (5 ans d’emprisonnement et 375 000 euros d’amende). Par exemple pour un litige commercial : vous ne pouvez pas faire opposition sur un chèque au motif qu’un commerçant ne vous a pas vendu le bon produit ou que vous n’avez pas reçu une commande.

Votre chéquier est strictement personnel :

- Ne le prêtez à personne, même pas à vos proches. Vérifiez régulièrement qu’il est en votre possession et conservez-le en lieu sûr, si possible séparément de vos pièces d’identité ;

- ne signez pas vos chèques « en avance » ou « en blanc » ; ne remettez pas de chèque signé sans présence des autres mentions notamment celles relatives au montant (en lettres et en chiffres) et au bénéficiaire ;

- soyez très vigilants dans la réception et la conservation de vos chéquiers, en mettant les formules en opposition dès que vous constatez leur perte ou leur vol.

Dans la mesure du possible, préférez directement le retrait du nouveau chéquier directement à votre agence. Si vous optez pour un envoi par courrier, soyez très attentifs à sa bonne réception. En cas de retard de réception ou de suspicion d’un retard au regard de la date d’envoi par votre banque, contactez votre banque au plus vite pour qu’elle puisse faire opposition sur le chéquier concerné.

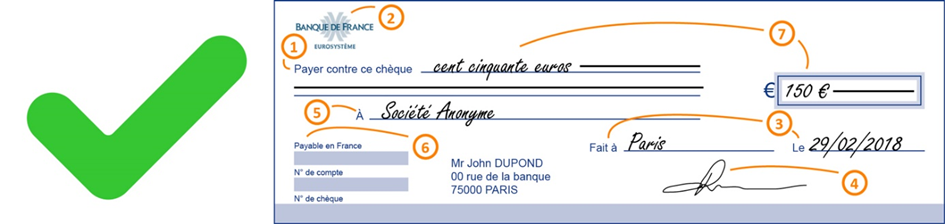

- Remplissez vos chèques sans laisser d’espace avant et après les mentions manuscrites (somme en chiffres et en lettres, bénéficiaire), par exemple en tirant un trait horizontal. La signature du chèque ne doit pas déborder sur la ligne de caractères magnétiques en bas du chèque.

Pour vous protéger des risques d’utilisation frauduleuse ou de détournement des chèques que vous émettez, veillez à écrire au moyen d’un stylo non effaçable à bille à encre noire et à renseigner, sans rature ni surcharge, l’ensemble des mentions manuscrites (somme en chiffres et en lettres, date et lieu d’émission, signature). Dans la mesure du possible, dans le cadre de transactions à distance, privilégiez d’autres moyens de paiement – carte, virement, prélèvement – à l’envoi d’un chèque par voie postale.

Il ne faut sous aucun prétexte accepter d’encaisser un chèque pour le compte d’une tierce personne, et ce quel que soit le motif (problèmes bancaires rencontrés par le demandeur, domiciliation à l’étranger ou encaissement de chèque non accessible…). Soyez de surcroît très vigilants quand vous réglez par chèque des transactions qui auraient été conclues dans l’urgence ou dans des conditions qui vous seraient trop favorables. Une telle situation est généralement suspicieuse.

Il s’agit en effet très souvent de chèques frauduleux : la tierce personne vous demandera de lui reverser la somme encaissée, éventuellement contre la promesse d’une rémunération. Dans une telle situation, vous participeriez alors à un dispositif de blanchiment tout en devenant vous-mêmes victimes de fraude. En effet, lorsque les chèques seront finalement rejetés, parfois plusieurs jours après leur encaissement, les fonds alors crédités vous seront retirés et il vous sera impossible de récupérer l’argent remis entre-temps à cette tierce personne.

Il ne faut pas non plus accepter un chèque qui ne correspond pas à ce qui a été convenu au moment de la vente d’un bien ou d’un service (par exemple des achats sur internet). Ce cas de figure peut se rencontrer lorsque vous recevez un chèque d’un montant trop élevé et qu’on vous demande de rembourser le trop-perçu par virement. Là aussi, vous risquez le rejet du chèque a posteriori.

Le chèque n’est pas un moyen de paiement garanti et il peut toujours vous revenir impayé. Une vigilance s’impose également pour les chèques de banque, qui peuvent également être fraudés. Si la situation vous le permet, demandez à votre interlocuteur de régler par un autre moyen de paiement.

Si vous découvrez des annonces illicites sur internet qui seraient liées à la fraude au chèque, vous pouvez les signaler sur la plateforme PHAROS du ministère de l’Intérieur.

Pour en savoir plus sur les arnaques aux moyens de paiement, cliquez ici.

Au-delà de la durée légale d’encaissement d’un chèque (1 an et 8 jours), le paiement du chèque peut être refusé au bénéficiaire.

Lors de la remise d’un chèque à l’encaissement, celui-ci doit être endossé c’est à dire signé au dos par le bénéficiaire. Il est également recommandé d’inscrire la date et le numéro du compte sur lequel il doit être crédité.

De ce fait, votre banque n’a pas l’obligation de créditer votre compte le jour du dépôt du chèque. Lorsqu’elle ne crédite pas immédiatement le chèque, votre banque doit vous prévenir. Si les conditions générales de compte le permettent, la banque peut aussi décider de geler les fonds encaissés quelques jours le temps de vérifier qu’il ne s’agit pas d’une remise frauduleuse.

Le fait d’avoir un chèque entre les mains, ne constitue pas du tout une garantie d’être payé ! Lorsque vous procédez à la remise d’un chèque sur votre compte, il peut être rejeté par la banque du tiré plusieurs jours après son encaissement, notamment si le solde du compte de l’émetteur n’est pas suffisant pour le payer (c’est ce qu’on appelle un « chèque sans provision ») ou si le chèque est en opposition.

Dans ce cas, et dès que l’information lui parvient, votre banque annule la remise de chèques. Le compte n’est donc définitivement crédité du montant du chèque que si les fonds sont bien disponibles sur le compte de l’émetteur et uniquement si le chèque est régulier.

Le chèque de banque est un chèque émis à votre demande, par l'agence qui gère votre compte bancaire, au profit d'un bénéficiaire que vous avez désigné. Le montant du chèque est débité de votre compte le jour de son émission. Cette opération peut être facturée par votre banque. Il est parfois nécessaire de commander le chèque de banque et donc de prévenir votre banque quelques jours à l’avance de votre besoin.

Le chèque de banque permet de protéger le bénéficiaire du chèque et de lui assurer que la provision est bien disponible.

Il est souvent utilisé lors de l’achat de véhicule.

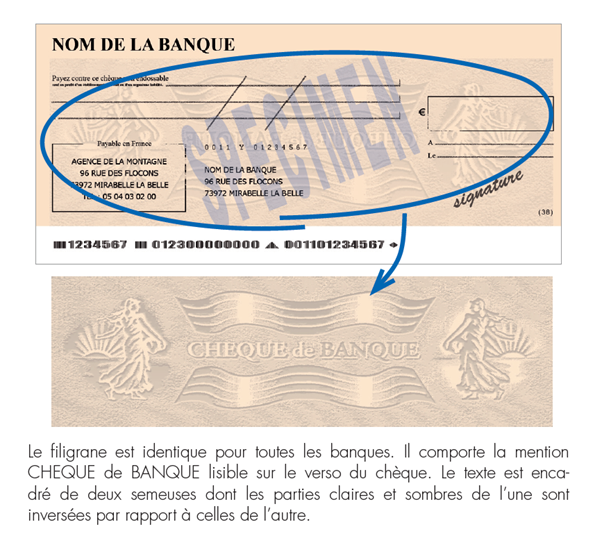

Si vous êtes bénéficiaire d’un chèque de banque (par exemple, en cas de vente d’un véhicule), contactez la banque émettrice en recherchant par vous-même ses coordonnées (sans vous fier aux mentions présentes sur le chèque ni à celles que l’acheteur pourrait vous transmettre) pour en confirmer la validité avant de finaliser la vente. Vous pouvez aussi en complément vérifier le filigrane visible par transparence et lisible au verso du chèque de banque :

Soyez toutefois toujours attentifs au moment d’accepter un chèque de banque. Il existe en effet des chèques de banque frauduleux, par exemple dans le cadre de ventes de voitures d’occasion. Vous lui remettez la voiture et vous vous apercevez au moment de déposer le chèque à votre banque que c’est finalement un faux. Dans la mesure du possible, demandez d’être payé via un autre moyen de paiement (virement, de préférence un virement instantané ou espèces).

Le virement permet, sur la base d’une instruction donnée à votre prestataire de services de paiement (généralement votre banque), de débiter votre compte pour créditer celui d’un bénéficiaire.

Dans le cas d’un virement international, les fonds sont envoyés en dehors de la zone SEPA et, dans la plupart des cas les virements internationaux sont effectués dans une devise étrangère (ex : dollar, yen, …).

Généralement, les virements internationaux sont réalisés via le système SWIFT (Society for WorldWide InterBank Financial Telecommunication).

Dans certaines situations, votre virement peut transiter par une banque correspondante (qui peut aussi être appelée intermédiaire): le transfert de fonds transite alors par une autre banque que la vôtre.

Pour que votre banque puisse émettre un virement international, il est généralement nécessaire de lui transmettre :

- le nom et le prénom du bénéficiaire

- l’adresse du bénéficiaire

- l’IBAN (International Bank Account Number) du bénéficiaire ou son numéro de compte s’il ne possède pas d’IBAN

- le code BIC (Bank Identifier Code) ou SWIFT (Society for WorldWide InterBank Financial Telecommunication) de la banque du bénéficiaire

- l’adresse de la banque du bénéficiaire peut également être demandée

Dans certains cas (ex : pays où le contrôle des devises étrangères est strict, montant important de l’opération, …), il pourra vous être demandé de préciser le motif de l’opération. Il pourra aussi vous être demandé de fournir des justificatifs.