- Accueil

- Publications et statistiques

- Publications

- Face au Covid-19 : les lignes de swaps e...

Face au Covid-19 : les lignes de swaps en dollar entre banques centrales

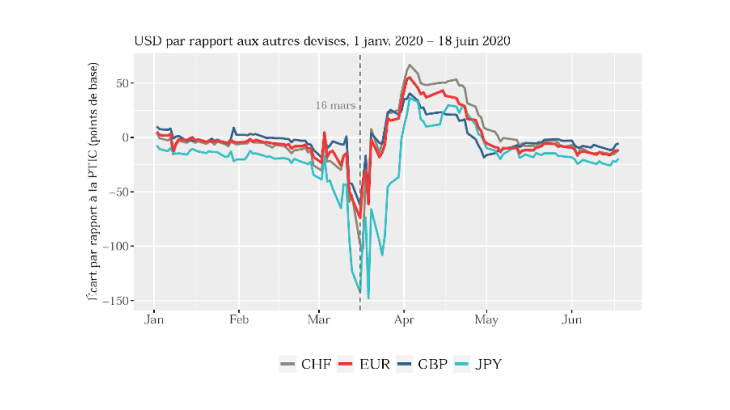

Billet n°170. Les coûts du financement en dollar américain sur les marchés des changes ont fortement augmenté en mars 2020, quand l’offre de cette devise sur les marchés des swaps de change s’est tarie avec l’émergence de la pandémie. Les banques centrales ont réagi rapidement en activant des lignes de swap leur permettant de fournir de la liquidité en dollar aux banques de leurs juridictions.

Source : Datastream, FRED. Calculs de l’auteur.

Notes : Les calculs suivent l’approche standard de Du et al. (2018) et correspondent à la différence entre les taux Libor 3 mois en dollar et en euro plus la différence logarithmique des taux de change à terme et au comptant (EUR par USD), en données corrigées de la maturité trois mois.

Largement utilisé dans les transactions internationales, le dollar américain (USD) est considéré comme une monnaie refuge majeure. Devise de prédilection pour les réserves de nombreuses banques centrales et les avoirs extérieurs du secteur privé, il constitue également la principale monnaie de facturation des échanges commerciaux (Gopinath, 2015), des activités bancaires transfrontières (Aldasoro et Ehlers, 2018) et des émissions obligataires internationales (Maggiori et al, 2019). Par conséquent, une forte demande étrangère de dollars émane des entreprises, des investisseurs comme des banques pour financer leurs activités mondiales ou leurs opérations de couverture de change.

Tensions sur le financement en USD provoquées par la pandémie

Les mesures prises par les gouvernements du monde entier pour limiter les effets économiques du coronavirus ont entraîné un mouvement de report vers les monnaies refuge, notamment les actifs libellés en dollar, ainsi qu’une appréciation du dollar, en particulier au cours de la deuxième semaine de mars 2020. Les fonds monétaires américains, source de financement en dollar pour les grandes entreprises et les banques, ont enregistré des sorties, les investisseurs se reportant sur la dette publique.

À l’échelle mondiale, ces évolutions se sont transmises aux autres marchés de financement, provoquant notamment l’augmentation des coûts de financement des banques internationales non américaines qui, coupées du financement direct en dollar sur les marchés monétaires américains, ont dû se tourner vers les marchés des swaps de change pour obtenir des dollars (Avdjiev et al, 2020). Les écarts par rapport à la parité des taux d’intérêt couverte (PTIC), apparus lors de l’émergence de la pandémie en Asie et en Europe (graphique 1), fournissent une bonne approximation de ces perturbations.

Qu’est-ce que la PTIC et pourquoi s’est-elle effondrée avec l’émergence de la pandémie ?

Deux options s’offrent aux banques souhaitant financer un actif en dollar : emprunter directement sur les marchés de financement en dollar ou via des swaps de change. Dans le premier cas, le coût d’emprunt de 1 USD est égal au taux d’intérêt des prêts en dollar, r$. Emprunter via des swaps de change (financement synthétique) consiste à emprunter le montant équivalent à 1 USD dans une monnaie différente (euro) et à conclure simultanément un contrat de swap de change. Via ce contrat, l’emprunteur reçoit 1 USD contre un montant de s EUR (où s correspond au taux de change au comptant EUR par USD) au début du contrat et convient de rembourser 1 USD à la fin du contrat contre un montant de f EUR (où f correspond au taux à terme). Le coût d’un prêt synthétique en dollar de ce type est le taux d’intérêt du prêt en euro, r€, multiplié par le prix du swap de change qui correspond simplement au rapport entre taux au comptant et taux à terme.

La PTIC postule que le coût de ces deux types de financement est le même : 1 + r$ = (1+ r€ )s/f . Si le financement synthétique en dollar était plus cher que le financement direct, les emprunteurs privilégieraient le second. Toutefois, si pour se prémunir d’un risque de contrepartie, les investisseurs cherchent des valeurs refuge, les marchés deviennent plus fragmentés et des écarts par rapport à la PTIC apparaissent : les banques internationales non américaines n’ayant pas accès au financement direct sur les marchés monétaires américains sont prêtes à payer une prime pour obtenir un financement synthétique en dollar. Les écarts par rapport à la PTIC, définis comme la différence entre financement direct et financement synthétique en dollar, sont retracés dans le graphique 1 pour le dollar et les principales devises. Les écarts USD-EUR par rapport à la PTIC se sont creusés en mars 2020, jusqu’à – 75 points de base, signe que les banques internationales non américaines ont versé une prime pour la liquidité en dollar obtenue via des swaps de change.

Alléger les tensions sur le financement en USD grâce aux lignes de swap entre banques centrales

Ne disposant d’aucun financement stable en dollar sous forme de dépôts de particuliers, les banques internationales non américaines sont particulièrement tributaires du financement, direct ou via des swaps de change, sur le marché monétaire américain. La hausse des coûts du financement en dollar et les perturbations sur les marchés leur posent tout particulièrement problème dans la mesure où elles ne peuvent bénéficier directement de l’éventuel soutien en liquidité offert par la Fed aux banques américaines. Ainsi, les écarts par rapport à la PTIC constituent un indicateur particulièrement scruté des tensions sur le financement en USD des banques internationales non américaines.

Des lignes de swap entre banques centrales sont mises en place afin d’approvisionner les banques centrales étrangères (par ex. l’Eurosystème) en devise étrangère (par ex. le dollar) pour qu’elles octroient des prêts aux banques de leurs juridictions (par ex. la zone euro). Les swaps entre banques centrales fonctionnent de la même manière que les swaps de change classiques, excepté que les taux au comptant et à terme sont fixés par avance au même niveau par les banques centrales participantes et non par les mécanismes de marché.

Les lignes de swap en USD entre banques centrales ont été massivement utilisées durant la crise financière de 2008-2009. Des lignes de swap permanentes entre banques centrales existent depuis mai 2010 entre la Fed et, respectivement, la BCE, la Banque du Japon, la Banque nationale suisse, la Banque d’Angleterre et la Banque du Canada.

En mars 2020, des changements majeurs ont été opérés pour remédier aux tensions sur le financement en dollar. La tarification des prêts en dollar a été abaissée à 25 points de base au‑dessus du taux sans risque au jour le jour, à partir de la semaine du 16 mars. Outre l’échéance existante d’une semaine, l’échéance du soutien de la liquidité en dollar a été nettement allongée, à 84 jours. La FED a également complété le dispositif par des lignes de swap temporaires avec les banques centrales d’Australie, du Brésil, du Danemark, de la Corée, du Mexique, de Nouvelle Zélande, de Norvège, de Singapour et de Suède. Les banques japonaises et – dans une moindre mesure – les banques de la zone euro ont compté parmi les bénéficiaires des montants les plus élevés de liquidité en dollar (graphique 2).

Source : Banque fédérale de Réserve de New York.

Notes : Le graphique indique les encours de facilités de liquidité en USD dont ont bénéficié les banques centrales contreparties. Les barres oranges indiquent les lignes de swap en USD déjà en place depuis mai 2010 et les barres vertes celles qui ont été nouvellement établies. Le 10 juin correspond à l’échéance de 84 jours après l’activation des lignes de swap permanentes (19 mars).

Les primes sur le financement en dollar ont diminué durant la seconde quinzaine de mars 2020, ce qui a permis d’éviter des écarts par rapport à la PTIC comparables aux écarts enregistrés durant la crise financière de 2008-09 et la crise de la dette souveraine en Europe (graphique 3). Courant avril, les écarts par rapport à la PTIC USD-EUR sont mêmes devenus positifs, atteignant des niveaux sans précédent. Durant cette période, les lignes de swap en dollar entre banques centrales ont permis un financement en dollar moins onéreux via les swaps de change que sur les marchés monétaires. Les intervenants de marché ayant profité de ces opportunités d’arbitrage, les écarts par rapport à la PTIC sont ainsi revenus à zéro début mai (Eren et al, 2020).

Sources : Datastream, FRED. Calculs des auteurs.

Notes : Les calculs suivent l’approche standard de Du et al. (2018), et correspondent à la différence entre les taux Libor 3 mois en USD et en EUR plus la différence logarithmique des taux de change à terme et au comptant (EUR par USD), en données corrigées de la maturité trois mois.

Le soutien de la liquidité en dollar a été mis en place rapidement dans la zone euro : des encours de plus de 110 milliards de dollars (103 milliards d’euros) ont été enregistrés la semaine du 16 mars et ont dépassé 140 milliards de dollars (130 milliards d’euros) début juin. Par comparaison, l’apport de liquidité en euro aux banques de la zone euro sous forme de LTRO a augmenté de 410 milliards d’euros environ sur la même période. Au total, l’apport de liquidité en devise étrangère a donc représenté 25 % de l’ensemble des mesures prises par l’Eurosystème pour soutenir la liquidité. C’est donc la confirmation que la coopération internationale entre banques centrales est primordiale dans le contexte actuel de mondialisation qui favorise une large utilisation du dollar dans les sphères financière et réelle de l’économie, au-delà des frontières américaines.

Mise à jour le 8 Avril 2024