- Accueil

- Publications et statistiques

- Publications

- Obligation verte

Les obligations vertes font partie des premiers instruments associés à la finance verte. Elles ont connu un essor rapide dans le sillage de l’Accord de Paris en 2015 et sont devenues un levier important du financement de projets liés à la transition énergétique. Découvrez, dans cette fiche en 2 pages et 2 infographies réalisée en partenariat avec le Ministère de la transition écologique, l’essor du marché des obligations vertes, le profil des émetteurs, celui des investisseurs, ainsi que les exigences de reporting (publication d’informations au titre d’une transparence) associées aux obligations vertes, des exigences nécessaires pour contrer les tentatives d’écoblanchiment ou de verdissement d’image, en anglais « greenwashing ».

Pour financer un investissement ou une dépense favorable à l’environnement, une entreprise, une collectivité ou un État peuvent décider d’émettre sur les marchés financiers une obligation verte (appelée green bond en anglais). L’obligation verte est un emprunt émis sur les marchés financiers par un « émetteur » (entreprise, collectivité, État). Elle se distingue d’une obligation classique en ce qu’elle finance exclusivement des projets favorables à l’environnement (milieux, écosystèmes).

Pourquoi en parle-t-on ?

La transition écologique est devenue un enjeu majeur pour notre société. Elle est notamment associée à la lutte contre le changement climatique lié aux émissions de gaz à effet de serre (dioxyde de carbone, méthane, protoxyde d’azote…), d’où la nécessité de favoriser la transition énergétique, c’est-à-dire la modification structurelle des modes de production et de consommation de l’énergie.

Les obligations vertes font partie des premiers instruments financiers associés à la finance verte, elle-même associée à la finance durable. Elles ont connu un essor rapide dans le sillage de l’Accord de Paris sur le climat (2015) et sont devenues un levier important du financement de projets liés à la transition énergétique. L’objectif est de favoriser le financement de projets bas carbone nécessaire à la transition. Outre le climat, une obligation verte peut également être destinée à financer des projets en lien avec la protection de la biodiversité, la réduction de la pollution, l’économie circulaire…

Comment cela fonctionne ?

L’obligation verte respecte le même schéma financier qu’une obligation classique. On parle ainsi d’un titre de dette pour l’émetteur de l’obligation et d’un titre de créance pour le porteur de l’obligation, également appelé investisseur. Ce dernier va investir son épargne dans une obligation et va recevoir chaque année un revenu d’intérêts sous forme de coupon. Le coupon (exprimé en pourcentage) et l’échéance de l’obligation sont déterminés dès le départ et connus au moment de l’émission (l’émission d’une obligation se fait sur le marché primaire). L’investisseur peut décider de revendre l’obligation achetée avant son échéance (sur le marché secondaire) ou peut attendre l’échéance de l’obligation pour récupérer le capital investi.

Mais, une obligation verte s’accompagne d’un « reporting » détaillé (la publication d’informations au titre d’une transparence) qui permet aux investisseurs de s’assurer de la bonne affectation des fonds levés à l’occasion de l’émission au profit d’investissements ou de dépenses favorables à l’environnement.

Concrètement, les obligations vertes permettent de financer des infrastructures comme le développement de transports faiblement émetteurs de gaz à effet de serre, par exemple en favorisant le développement de modes de transports alternatifs à la voiture individuelle (métro, train, piste cyclable), en verdissant le parc automobile (bus électriques, au biogaz) ou encore en privilégiant la gestion durable des déchets et l’efficacité énergétique…

Les émetteurs d’obligations vertes peuvent avoir des profils très différents (organismes du secteur privé, du secteur public ou institutions internationales). La Banque européenne d’investissement en 2007 puis la Banque mondiale, en 2008, ont émis les premières obligations qui portaient officiellement le nom « obligation verte » au profit du développement d’énergies renouvelables (solaire et éolienne). D’autres émetteurs ont suivi et ont largement contribué à l’essor du marché des obligations vertes : banques de développement, entreprises publiques ou privées, collectivités, États.

Les OAT vertes

En 2017, l’Agence France Trésor (AFT) qui gère la dette de l’État français a émis la première obligation souveraine verte significative. 7 milliards d’euros ont été empruntés, sur une durée de 22 années, pour financer les dépenses de l’État directement liées à la lutte contre le changement climatique, l’adaptation au changement climatique, la protection de la biodiversité et la lutte contre la pollution. L’émission a rencontré un très fort succès avec une forte demande de la part d’investisseurs français et internationaux. Plusieurs compléments d’émission sont venus compléter l’émission inaugurale. Une seconde OAT (Obligation Assimilable du Trésor) verte a été émise par la France en 2021. L’encours total des OAT vertes était de 42 milliards d’euros en fin d’année 2021.

Les investisseurs ou porteurs d’obligations peuvent avoir des profils également très différents : banques, assurances, institutionnels, fonds d’investissement, particuliers soucieux des enjeux environnementaux. Pour tous, le choix d’investir dans une obligation verte repose sur la volonté d’investir son épargne sur des projets qui concilient performances financières et respect de l’environnement.

Pour encadrer le marché des obligations vertes, de bonnes pratiques, comme les Green Bonds Principles, ont été définies. À ce jour néanmoins, aucun standard précis et aucun critère contraignant ne permettent de qualifier la dimension environnementale des projets financés, tandis que certaines divergences existent entre pays dans la méthodologie du reporting. Cette absence de standardisation nuit à la transparence du marché des obligations vertes, d’autant que certains pourraient être tentés d’émettre des obligations vertes pour se donner une image de responsabilité écologique trompeuse : on parle de greenwashing, que l’on traduit par écoblanchiment ou verdissement d’image. Pour pallier cette absence, un projet de standardisation est en cours d’élaboration au niveau européen : le standard européen pour les obligations vertes (ou European green bond standard en anglais) ; il devrait voir le jour fin 2022. Il devrait notamment s’appuyer sur la taxonomie verte, un système de classification unifié des activités économiques considérées comme « vertes » lancé en 2020.

Dans ce contexte, pour gagner la confiance des investisseurs, un émetteur peut décider d’avoir recours à des experts indépendants ou des agences de notation ESG pour certifier le bienfondé environnemental des investissements ou des dépenses engagés.

Les produits financiers composés d’obligations vertes peuvent bénéficier d’un label comme le label ISR ou le label Greenfin créés par les pouvoirs publics pour garantir la qualité environnementale des produits financiers labellisés et renforcer la transparence quant aux projets financés.

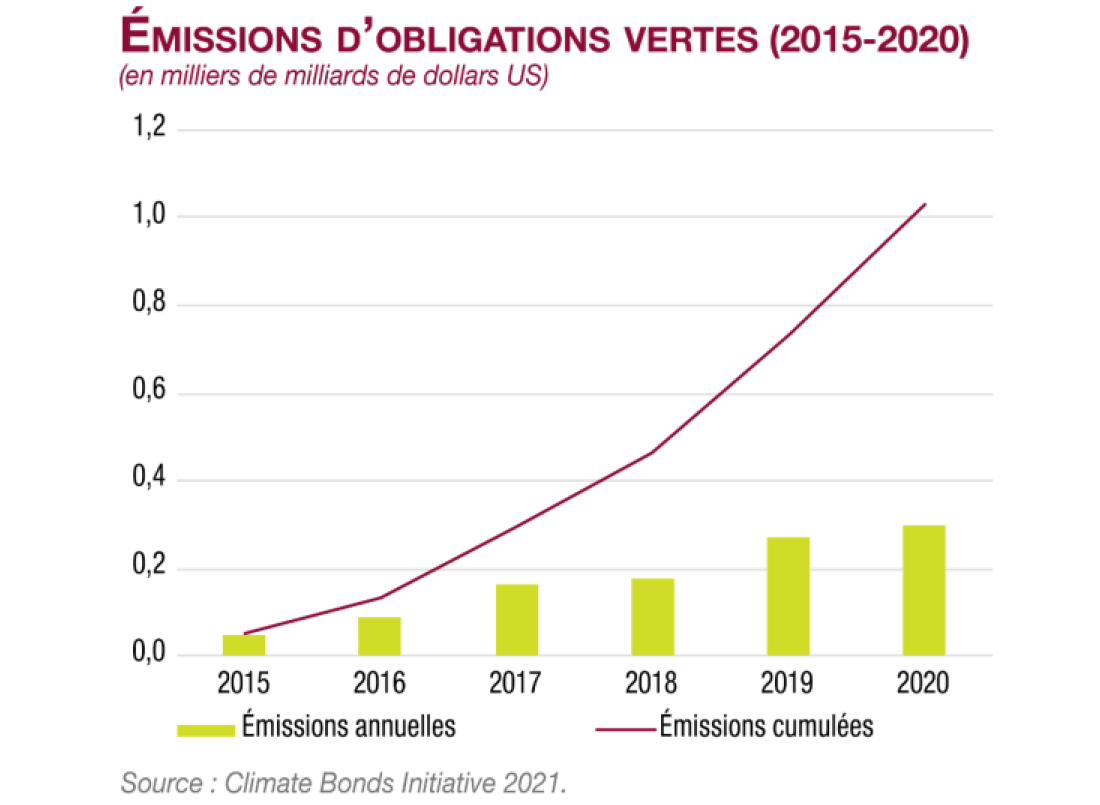

Le marché des obligations vertes a connu un essor remarquable ces dernières années avec la barre des 1000 milliards de dollars US d’émissions cumulées franchie en 2020 (voir graphique). Les perspectives sont prometteuses avec l’émission fin 2021 de la première obligation verte par l’Union européenne dans le cadre du plan de relance post crise sanitaire. Cela étant, les financements levés représentent une part encore minoritaire du montant global des émissions d’obligations. De plus, si leur contribution au financement des investissements « verts » est réelle, les obligations vertes ne représentent qu’une partie de la solution pour financer la transition bas carbone nécessaire à la mise en oeuvre de l’Accord de Paris de 2015.

Quelques chiffres

1 000

milliards de $ US au 31/12/2020

Le cumul des émissions d’obligations vertes dans le monde a dépassé (en milliards de dollars américains)

2 %

Taille du marché des obligations vertes dans le monde en % des émissions annuelles totales

40 %

des 1 000 milliards émis

Part des émissions en Euros du total des émissions d’obligations vertes

35 %

des 1 000 milliards émis

Part des émissions en dollars du total des émissions d’obligations vertes

Sources : Climate Bonds Initiative, Reuters et Institute for International Finance

Pour aller plus loin

- Les obligations vertes, Brief Eco

- Les obligations vertes en schéma, L’éco en schéma

- La finance verte, fiche ABC de l’économie, Banque de France

- La finance verte, vidéo Citéco

- Les labels pour investir, Mes questions d’argent

Télécharger l'intégralité de la publication

Découvrir

L'Éco en Bref

En savoir plusMot de l'actu

En savoir plusVidéos

En savoir plusJeux

En savoir plusAteliers

En savoir plusConcours

En savoir plusL'Éco en Bref

Outils statistique

Mot de l'actu

Outils statistique

Vidéos

Outils statistique

Jeux

Outils statistique

Ateliers

Outils statistique

Concours

Outils statistique

Mise à jour le 27 Décembre 2024