- Accueil

- Interventions des sous-gouverneurs

- Ne nous mélangeons pas avec le policy mi...

Ne nous mélangeons pas avec le policy mix

Intervenant

Agnès Bénassy-Quéré, Seconde sous-gouverneure de la Banque de France

Mise en ligne le 18 Septembre 2024

Tribune d'Agnès Bénassy-Quéré, Seconde sous-gouverneure de la Banque de France.

Ayant travaillé pour le Trésor français avant de rejoindre la Banque de France, je me sens légitime à m’exprimer sur ce que l’on appelle le policy mix – la combinaison des politiques budgétaire et monétaire. C’est pourquoi j’ai été heureuse d’accepter l’invitation à participer à un panel sur ce sujet pendant les Réunions annuelles de la European Economic Association à Rotterdam, aux côtés du gouverneur de la banque centrale des Pays-Bas, Klaas Knot et de l’économiste en chef du mécanisme européen de stabilité, Rolf Strauch, sous la houlette de Leonardo Melosi, Professeur à l’Université de Warwick. La vidéo est disponible ici, et les diapositives sont là.

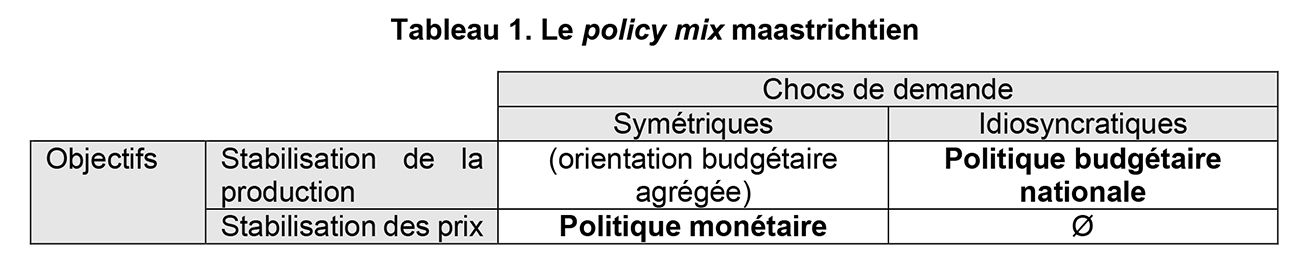

Maastricht : un monde de chocs de demande

L’organisation de politiques macroéconomiques dans la zone euro remonte au traité de Maastricht (1992) et au Pacte de stabilité et de croissance (1997). Elle correspond à la première diagonale du tableau 1 : la Banque centrale européenne réagirait aux chocs agrégés avec l’objectif de stabiliser les prix agrégés, tandis que les gouvernements nationaux se chargeraient des chocs idiosyncratiques – c’est-à-dire les chocs qui affectent spécifiquement un pays ou un petit nombre de pays –, avec pour objectif de stabiliser l’activité.

Les politiques de stabilisation macroéconomique ont été conçues dans un monde de chocs de demande. Par exemple, un choc de demande négatif entraîne en théorie du chômage conjoncturel et une baisse de l’inflation à un niveau inférieur à la cible de la banque centrale. Si le choc est symétrique, il incombe à la Banque centrale européenne, la BCE, d’abaisser les taux d’intérêt. Cela va ramener l’inflation à sa cible et, dans le même temps, stabiliser l’activité dans la zone euro. Si le choc est spécifique à un État membre, le gouvernement concerné devra assouplir sa politique budgétaire. Associée aux stabilisateurs automatiques qui sont particulièrement puissants en Europe (les transferts nets reçus par les ménages augmentent automatiquement en période de récession), une réponse discrétionnaire de ce type stabilisera l’activité dans le pays tout en soutenant le niveau des prix. De manière symétrique, lorsque le PIB croît plus vite que le PIB potentiel et/ou que l’inflation dépasse le taux cible, un resserrement monétaire ou budgétaire est nécessaire selon que le choc est symétrique ou idiosyncratique.

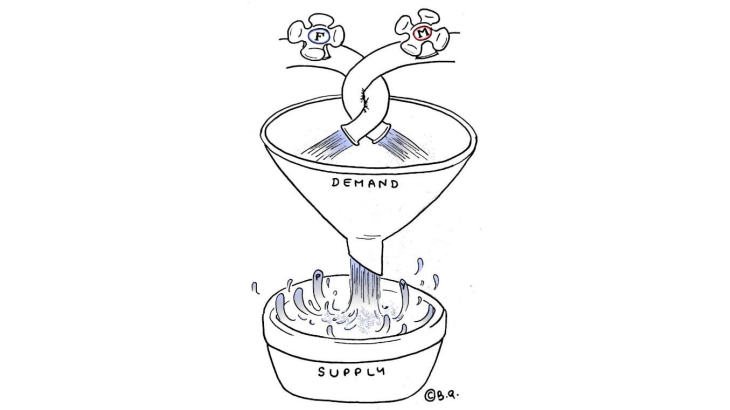

Ce réglage simple fonctionne bien quand les fluctuations macroéconomiques sont induites par la demande. Comme elles affectent toutes deux la demande agrégée, les politiques budgétaire et monétaire sont en partie substituables l’une à l’autre. James Tobin (1989) a utilisé l’image de l’eau coulant d’un robinet monétaire (M) et d’un robinet budgétaire (F) dans un entonnoir, lequel se déverse sur l’offre agrégée (figure 1, dans Bartsch et al. 2020).

Figure 1. L’« entonnoir » de Tobin

Source : B.Q., pour Bartsch et al. (2020)

Bartsch et al. (2020) soulignent l’importance pour chacun des robinets de rester « crédible » afin non seulement de fonctionner correctement de façon isolée, mais aussi de permettre à l’autre robinet de bien fonctionner. La crédibilité garantit que l’impact d’une décision de politique économique est amplifié par la réaction du secteur privé, qui s’attend à une inflation plus faible quand le taux d’intérêt augmente, ou s’abstient d’anticiper de futures hausses d’impôts quand les dépenses publiques augmentent temporairement. La soutenabilité budgétaire garantit également que les modifications des taux directeurs de la BCE, ou les annonces de ces modifications, seront transmises le long de la courbe des taux.

Dans les années 2010, le très bas niveau d’inflation a conduit les décideurs européens à explorer le coin en haut à gauche du tableau 1 : des politiques budgétaires nationales expansionnistes ne pourraient-elles pas renforcer l’effet de la politique monétaire accommodante pour stabiliser la demande agrégée et soutenir les prix au niveau de la zone euro, les multiplicateurs budgétaires étant élevés quand les taux d’intérêt sont à leur plancher effectif ? Le président de la BCE lui-même a appelé à une orientation budgétaire accommodante en 2014 : « Il serait utile pour l’orientation globale de la politique économique que la politique budgétaire puisse jouer un rôle plus important au côté de la politique monétaire » (Draghi, 2014). L’idée d’une orientation budgétaire agrégée s’est heurtée à la réticence des gouvernements à s’écarter de leurs propres objectifs nationaux, fixés par leurs électeurs. L’idée n’a pas prospéré – un destin comparable à celui des « Grandes orientations de politique économique » qui étaient censées coordonner les politiques macroéconomiques selon l’article 121 du traité sur le fonctionnement de l’UE.

Quant au coin en bas à droite du tableau 1, il est resté vide jusqu’à peu : la politique budgétaire n’était pas utilisée pour stabiliser les prix au niveau national. Les gouvernements nationaux ajustaient plutôt le salaire minimum ou les rémunérations dans le secteur public pour juguler l’inflation au niveau national quand ils craignaient une perte de compétitivité par rapport aux autres pays de la zone euro. Pendant la crise énergétique de 2021-2023, cependant, plusieurs gouvernements ont emprunté sur les marchés financiers pour subventionner les prix de l’énergie, faisant l’hypothèse que le choc serait temporaire.

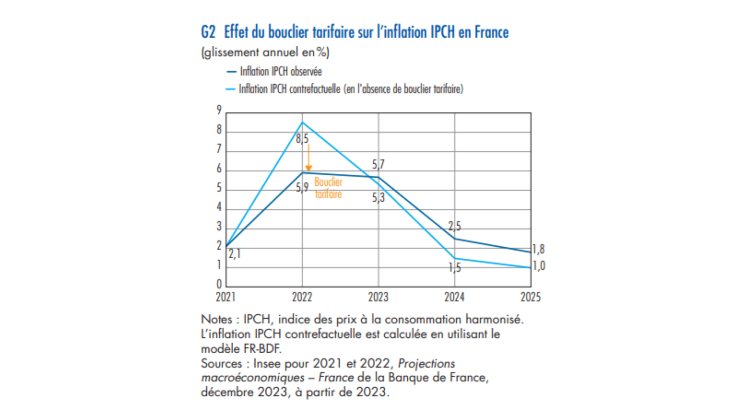

L’impact d’une telle politique est théoriquement ambigu. D’un côté, le gouvernement réduit l’inflation directement (quoique temporairement), en plafonnant certains prix. De l’autre, subventionner le pouvoir d’achat revient à soutenir la demande agrégée, ce qui pousse les prix à la hausse. Selon Dao et al. (2023), le premier effet a dominé : l’intervention des gouvernements a réduit l’inflation d’environ 1 à 2 points de pourcentage dans la zone euro en 2022. Dans le cas de la France, Lemoine, Petronevich et Zhutova (2024) constatent un impact de – 2,6 points de pourcentage en 2022, suivi d’un impact cumulé de 2,2 points de pourcentage sur la période 2023-2025, lorsque les « boucliers » ont progressivement été levés (figure 2). Le coût budgétaire élevé de ces mesures (environ 1,1 % du PIB en 2022 et 2023) rend toutefois ces politiques difficiles à reproduire, notamment parce qu’il est difficile de relever les taxes sur l’énergie lorsque les prix de l’énergie retombent en-dessous de leur niveau ou tendance de long terme.

Figure 2.

Francfort s’habitue aux chocs d’offre

Tombés dans l’oubli depuis la fin des années 1970, les chocs d’offre sont de retour, et ils risquent de se répéter dans les années à venir, notamment en raison du changement climatique et des politiques climatiques (Schnabel, 2022). Comment la politique monétaire devrait-elle réagir ?

Si le choc est temporaire, la politique monétaire peut théoriquement en faire abstraction et accepter que l’inflation totale s’écarte temporairement de sa cible de 2 %, tout en maintenant constante l’inflation sous-jacente (c’est-à-dire l’inflation hors énergie et produits alimentaires). Cela étant, même un choc temporaire est susceptible de désancrer les anticipations de prix et/ou de déclencher des effets de second tour durables par le biais des chaînes de valeur et des salaires. De plus, l’instabilité de l’inflation totale pourrait entraîner une mauvaise allocation des ressources en raison des erreurs d’anticipation (cf. Ropele, Gorodnichenko et Coibion, 2024, dans le cas de l’Italie), pesant ainsi sur la productivité. Enfin, il est difficile d’évaluer ex ante si un choc se révélera temporaire ou permanent, et il existe un continuum de chocs persistants mais non permanents entre les deux cas polaires. Par conséquent, les banques centrales risquent d’avoir relativement fort à faire face aux chocs d’offre dans les années à venir, s’écartant ainsi de la célèbre déclaration de Mervyn King selon laquelle « une banque centrale, pour réussir, se doit d’être ennuyeuse » (King, 2000).

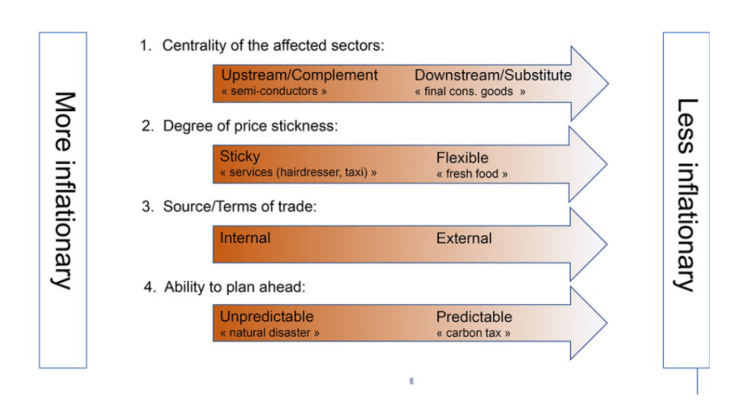

Toutefois, tous les chocs d’offre ne se valent pas. Comme le montre la figure 3, empruntée au Gouverneur de la Banque de France, François Villeroy de Galhau (2024), l’impact inflationniste d’un choc d’offre est moindre si ce choc affecte un secteur situé en aval des chaînes de valeur, comme le tourisme (ou un secteur dans lequel il existe des substituts proches, comme le vin), un secteur dans lequel les prix sont très flexibles à la hausse mais également à la baisse (comme les produits alimentaires non transformés), s’il vient de l’étranger comme un choc pétrolier (car la détérioration des termes de l’échange pèse sur la demande agrégée), ou si le choc peut être prédit (comme une hausse de la taxe carbone). Par conséquent, la réaction aux chocs d’offre devra être soigneusement calibrée au cas par cas.

Figure 3. Impact inflationniste de différents chocs d’offre

Un policy mix vert ?

Comment le policy mix réagira-t-il aux futurs chocs d’offre ? Un problème ici est l’interaction avec les politiques de transition.

Bien que la tarification du carbone soit généralement considérée comme l’épine dorsale de la transition verte, la plupart des experts considèrent que cette transition se révélera coûteuse pour les finances publiques (cf., par exemple, Mahfouz et Pisani-Ferry, 2023 ; Trésor français, 2023). Compte tenu de la diminution de la marge de manœuvre budgétaire, le risque existe que la stabilisation macroéconomique continue de dépendre fortement de la politique monétaire ; ou que la politique budgétaire soit trop accommodante alors que la politique monétaire devrait être restrictive pour faire face aux pressions inflationnistes.

Certains experts (par exemple, Schoenmaker et van Tilburg, 2024) suggèrent qu’une politique monétaire accommodante favoriserait la transition verte en abaissant le coût du capital. Toutefois, ce qui compte pour l’investissement est le niveau des taux d’intérêt réels à long terme plutôt que celui des taux nominaux à court terme. Pour maintenir les taux nominaux à long terme à un bas niveau, il est essentiel que les anticipations d’inflation restent ancrées, ce qui requiert de la banque centrale une utilisation effective de ses instruments. Pour reprendre les mots du gouverneur Bailey en août à Jackson Hole « la politique monétaire doit être réactive pour garantir le maintien de la crédibilité » (Bailey, 2024).

S’agissant des taux réels à long terme, ils dépendent de la disponibilité de l’épargne à long terme et de la viabilité des dettes souveraines. En résumé, le policy mix facilitera la transition s’il évite de créer de l’incertitude : la crédibilité est un atout non seulement pour l’efficacité des politiques de stabilisation, mais aussi pour une transition verte sans heurt. Ne nous mélangeons pas avec le policy mix !

Mise à jour le 23 Septembre 2024