- Accueil

- Publications et statistiques

- Publications

- Pourquoi les taux d’intérêt ont baissé, ...

Pourquoi les taux d’intérêt ont baissé, et pas le rendement du capital

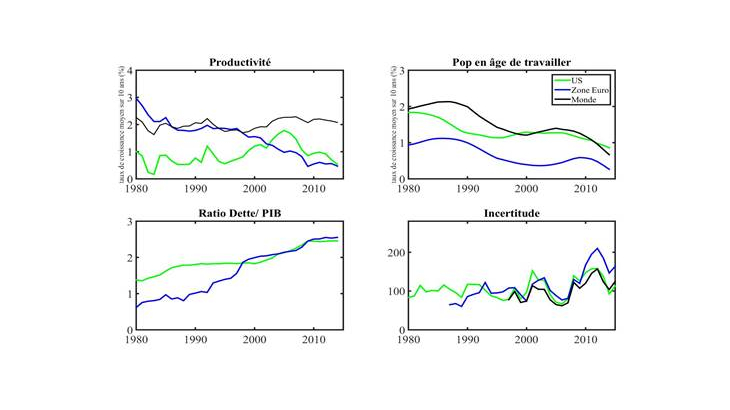

Billet n°19. Les taux sans risque ont baissé depuis 1980, pas le rendement du capital (Graphique 1). Dans le cadre d’un modèle à générations imbriquées, Marx, Mojon et Velde (2017) montrent que ces évolutions contrastées peuvent s’expliquer principalement par une augmentation du risque (perçu) sur la croissance de la productivité. Ceci implique que les taux réels vont probablement rester bas pendant plusieurs années.

Taux sans risque : moyenne des taux réels en France et aux US tirés de Hamilton et al. (2016), rendement du capital : moyenne des rendements réels du capital en ZE et US, tirés de la base de données des comptes nationaux AMECO (calcul des auteurs du ratio "profits/ stock de capital")

L’accumulation mondiale d’épargne résultant de l’arrivée en retraite des "baby-boomers" de l'OCDE et de la politique chinoise de l’enfant unique semble une explication plausible la baisse des taux d'intérêt réels à long terme, d'environ 4,5% en 1990 à environ 0% en 2015.En revanche, le rendement du capital, défini ici comme le ratio des profits rapportés au stock de capital, a augmenté entre 1990 et 2000 et est resté stable autour de 10% jusqu’en 2015. Cette augmentation de la prime de risque d’environ 3.5% à 10% (voir Graphique 1) est difficile à expliquer dans la mesure où la plupart des modèles macroéconomiques établissent qu’un écart croissant entre l'épargne et l'investissement devrait affecter tous les rendements de manière similaire.

Un modèle incluant tous les facteurs explicatifs

Marx, Mojon et Velde (2017) expliquent spécifique ces évolutions différenciées des taux d’intérêt et du rendement du capital dans le cadre d’un modèle. Le modèle intègre les principaux ingrédients du débat sur la stagnation séculaire:

- les évolutions démographiques, comme le vieillissement des baby-boomers de l’OCDE, et de la population chinoise, peuvent expliquer une augmentation mondiale de l’épargne,

- la tendance de productivité parce qu’elle explique la richesse et l’épargne sur le long terme,

- une contrainte de crédit variable dans le temps pour prendre en compte le potentiel désendettement d’après crise,

- deux actifs, le capital dont le rendement est risqué et la dette, dont le rendement est « sûr » ou en tout cas moins risqué que celui du capital.

Notre analyse met en lumière qu’un changement dans la perception du risque permet d’expliquer la prime de risque croissante représentée dans le Graphique 1. Nous assimilons cette perception à l’incertitude sur le taux de croissance de la productivité. Nous montrons que même une augmentation modérée de l’écart-type du taux de croissance annuel de la productivité de 0,08% à 0,1% peut expliquer l’augmentation de l’écart entre le taux d’intérêt réel et le rendement de 3,6% à 10,2%. Autrement dit, pour un taux de croissance moyen de 2% (voir la partie en haut à droite du Graphique 2), un taux de croissance entre 1.8% et 2.2% pousse les investisseurs à détenir une proportion d’actifs sûrs/dette plus élevée dans leur portefeuille que si ce taux fluctue entre 1.84% et 2.16%. Dans le premier cas, l’incertitude quant à la croissance de l’économie autour de sa tendance de long terme s’accroît, ce qui a pour effet d’augmenter la demande pour les actifs sûrs, conduisant à une réduction très marquée des taux d’intérêt.

Par ailleurs, une fois prise en compte l’augmentation de l’incertitude quant à la croissance, le taux d’intérêt d’équilibre baisse sans désendettement. En fait, selon notre modèle, expliquer une baisse de 3% du taux sans risque uniquement par le désendettement impliquerait une réduction de moitié de la dette depuis 1990, ce qui n’est pas observé dans les données. Le rapport endettement sur PIB a en fait augmenté, (voir Graphique 2, en bas à gauche). En outre, ce désendettement permettrait d’expliquer seulement 1% de l’augmentation de la prime de risque, ce qui est faible par rapport à l’augmentation de 6,5% observée dans les données (voir Graphique 1). Ces résultats ne corroborent pas la thèse largement partagée, notamment par Paul Krugman, selon laquelle le désendettement est la cause principale de la baisse des taux sans risque.

En ce qui concerne les autres facteurs explicatifs, le vieillissement, qui induit une baisse du taux de croissance de la population en âge de travailler, de 2% en 1990, à 0.7% aujourd’hui (ligne noire en Graphique 2 en haut à droite), explique 1.2% de la baisse du taux sans risque mondial. La tendance de long terme de la productivité mondiale (Graphique 2 en haut à gauche) a été relativement stable et ne peut donc pas contribuer à la dynamique.

Nos résultats proviennent d’un modèle incluant des générations imbriquées qui permet de différencier les préférences intertemporelles et l’attitude face au risque (les préférences “Epstein-Zin”). En particulier, les ménages consomment moins et épargnent plus si le ralentissement de la population ou de la productivité, réduisent le taux de croissance de l’économie; si les contraintes de crédit sont plus serrées, i.e. si les agents doivent réduire leur endettement, les taux d’intérêt vont baisser ; enfin, en cas d’incertitude sur le taux de croissance de la productivité, les ménages vont non seulement épargner plus, mais préférer détenir une plus faible proportion de leur épargne sous forme de capital, comme l’investissement physique ou des actions, au profit de dépôts ou d’obligations de dette.

Comme expliqué ci-dessus, le modèle permet de quantifier les contributions de chaque facteur à la décroissance de 4,5% des taux réels d’intérêt moyennés sur 10 ans depuis 1990. L’exemple que nous choisissons dans ce post est une économie mondiale, construite comme l’agrégation de la Chine, la zone euro, le Japon et les États Unis pondérés par les poids relatifs de leur PIB. Marx, Mojon et Velde (2017) obtiennent des résultats similaires sur les déterminants de la baisse des taux en zone euro et aux États Unis.

Données de la croissance de la productivité : Fernald (2012) pour les US, base NAWM pour la ZE, données agrégées de la Chine, du Japon, des US et de la ZE pour le Monde. Données pour la croissance de la population en âge de travailler : base OCDE pour la ZE et les US, agrégée avec Chine et Japon pour le Monde. La dette est la dette totale (publique + ménages + entreprises). Les données d’incertitude sont des moyennes annuelles des indices d’incertitude de Baker, Bloom et Davis (2016)

Est-il vrai que l’incertitude sur l’économie mondiale a augmenté ?

Tout d’abord, Baker, Bloom et Davis (2016) ont montré que l’incertitude mesurée à partir de la couverture médiatique des informations concernant l’incertitude politique, a été plus forte cette dernière décennie – englobant la crise de Lehman et la crise de la dette souveraine de la Zone Euro - qu’elle ne l’était en 1980 (Graphique 2, en bas à droite). Ensuite, la globalisation implique qu’une forte part de la production mondiale provient des marchés émergents, marqués par une volatilité plus forte que les économies avancées. Il est probable que le taux de croissance mondial soit devenu plus incertain.

Une conclusion importante de cette analyse est que les taux d’intérêt réels d’équilibre ont baissé sous la pression de forces économiques persistantes comme principalement l’augmentation de la perception du risque sur le taux de croissance de l’économie, et dans une moindre mesure, le vieillissement et la décélération de la productivité.

Qu’en déduire pour le futur ? Premièrement, il semble peu probable que les taux d’intérêt réels remontent rapidement. Par conséquent, une réduction des cibles d’inflation des banques centrales semble dangereuse, puisque, notamment lors des récessions, cela réduirait la possibilité pour les taux réels de s’ajuster au taux d’intérêt d’équilibre. Deuxièmement, le principal moyen de contrer la baisse des taux réels serait de réduire l’incertitude, pour favoriser l’investissement en capital productif.

Mise à jour le 25 Juillet 2024