Récemment, l’Inde, Israël, le Chili, le Brésil et le Pérou ont mis en œuvre la forward guidance (Caballero et Gadanecz, 2023). Tandis que le Brésil et le Pérou ont adopté une forward guidance fondée sur les résultats, le Chili, Israël et l’Inde ont utilisé des déclarations non limitées dans le temps. Aucun pays n’a opté pour des indications fondées sur le calendrier, qui offrent moins de flexibilité.

Caballero et Gadanecz concluent que les toutes premières indications explicites sur les taux d’intérêt ne se sont pas accompagnées de réactions négatives des marchés, qui auraient pu suggérer une perte de crédibilité de la banque centrale (c’est-à-dire un désancrage des anticipations d’inflation, des pressions à la dépréciation de la monnaie ou une augmentation du risque de crédit souverain). Les auteurs observent plutôt une baisse des rendements à long terme en monnaie locale immédiatement après ces déclarations, ainsi qu’une compression des spreads de terme, confirmant le succès de la forward guidance dans ces pays. Toutefois, comme le soulignent les auteurs, la plus grande dépendance à l’égard du crédit bancaire par rapport au financement de marché peut rendre la forward guidance moins efficace pour influencer les rendements à long terme sur les marchés émergents que sur les marchés matures.

Utiliser les indications sur les taux d’intérêt dans l’environnement actuel d’inflation élevée persistante peut s’avérer difficile. Leur efficacité peut être atténuée par les incertitudes économiques et la nécessité de stratégies de communication adaptatives et crédibles. Malgré ces difficultés, les indications sur les taux d’intérêt sont toujours utilisées, comme le montre l’exemple de la Banque centrale brésilienne (Comité de politique monétaire, mars 2024), qui indique clairement ses intentions quant aux modifications futures des taux durant son cycle d’assouplissement entamé en août 2023. L’expérience de chaque pays reflète l’équilibre entre la gestion des anticipations et le maintien de la flexibilité nécessaire pour répondre aux évolutions des conditions économiques.

Programme d’achats d’actifs

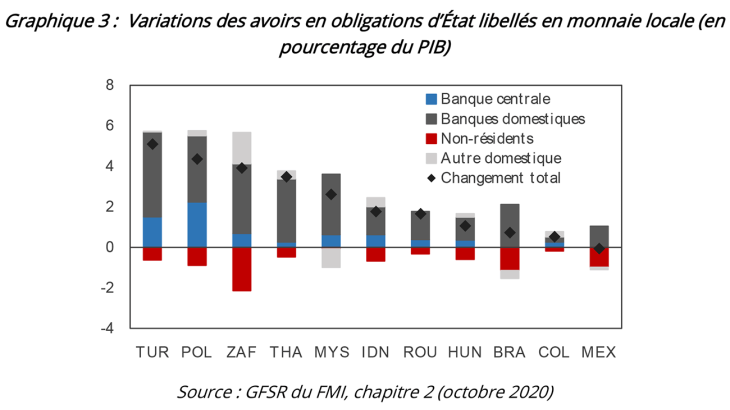

La pandémie a déclenché le premier lancement de programmes d’achat d’actifs dans les économies de marché émergentes visant à réduire les tensions financières. Le Rapport sur la stabilité financière dans le monde (GFSR) d’octobre 2020 du FMI a identifié trois motivations principales pour l’utilisation de cet instrument par les économies de marché émergentes : a) améliorer le fonctionnement des marchés obligataires et fournir de la liquidité au secteur financier ; b) fournir un stimulus monétaire supplémentaire pour s’éloigner du plancher effectif ; et c) atténuer explicitement les tensions sur le financement public. Dans certains pays (Chili, Inde et Israël), les achats d’actifs ont complété les indications sur les taux d’intérêt.

Ces programmes, qui consistaient essentiellement en des achats par les banques centrales d’obligations libellées en monnaie locale, étaient de bien moindre ampleur que ceux des économies avancées, ce qui a entraîné des augmentations plus modestes des actifs détenus par les banques centrales des marchés émergents (Hardy et Zhu, 2023). La plupart des programmes ont été de courte durée et ont pris fin en 2020.

Dans l’ensemble, les programmes d’achats d’actifs dans les marchés émergents ont rempli leurs objectifs d’atténuation des tensions sur les marchés financiers et de stabilisation des marchés obligataires. Ces programmes ont contribué à réduire les rendements et les spreads sur les emprunts publics par rapport aux rendements des titres du Trésor américain, qui avaient fortement augmenté au début de la pandémie, tout en garantissant des améliorations de la liquidité des marchés. De plus, la dépréciation de la monnaie a été évitée et les anticipations d’inflation n’ont pas été affectées (GFSR du FMI, 2020). Toutefois, pour que ces effets persistent, les économies de marché émergentes auraient dû déployer des programmes d’achats d’actifs à grande échelle tels que ceux mis en œuvre dans les économies avancées (Mimir et Sunel, 2023).

Un effet secondaire des programmes d’achat d’obligations est qu’ils peuvent permettre d’atténuer l’impact de l’arrêt soudain des flux de capitaux (Mimir et Sunel, 2023). Les sorties de capitaux et les émissions supplémentaires de dette souveraine pendant la pandémie ont été presque entièrement absorbées par le secteur bancaire national, tandis que les banques centrales ont joué un rôle mineur (Hardy et Zhu, 2023). Toutefois, dans certaines économies, via des achats d’actifs, les banques centrales ont augmenté leurs avoirs en obligations d’État libellées en monnaie locale, pour un montant comparable à celui des sorties de capitaux (graphique 3).