En tant que flux financier, l'investissement direct étranger (IDE) est souvent considéré comme un complément à l'épargne domestique, qui faciliterait le financement de projets locaux d'investissement. Si les IDE peuvent s'additionner directement au stock de capital existant, ils peuvent également influencer la structure du capital lui-même. Ainsi, les investisseurs locaux peuvent réagir à l'entrée des investisseurs étrangers, conduisant à un phénomène de substitution ou de complémentarité. Les IDE développent une relation de complémentarité (substitution) avec l’investissement domestique lorsqu’ils entraînent une augmentation (diminution) de l'investissement provenant de sources nationales. La réaction des investisseurs locaux face à l'entrée d'entreprises étrangères est d'un intérêt majeur pour les décideurs politiques. S'il s'avérait que les IDE ont un effet d'éviction significatif sur l'investissement domestique, leurs avantages pour les pays en développement pourraient être sérieusement contestés et les politiques conçues pour attirer les IDE pourraient être remises en question.

On peut identifier essentiellement deux canaux d'interaction entre l'IDE et l'investissement domestique. Premièrement, il y a l’interaction sur le marché réel des biens et services, lorsque l'entrée des IDE influe sur la demande adressée aux entreprises locales, soit par un effet négatif de concurrence, soit par un effet positif à travers l'approvisionnement local. Deuxièmement, l'apport de fonds associés aux IDE peut accroître la liquidité et assouplir les contraintes financières pour les entreprises locales.

Nous concentrons notre analyse sur les pays en transition d'Europe centrale et orientale, ayant reçu des flux d'IDE considérables et dont la question de l'accumulation du capital présente un intérêt particulier. Tout d’abord, nous nous écartons du cadre empirique utilisé dans les études existantes en adoptant une approche plus large, qui inclut d'autres déterminants de l'investissement. Deuxièmement, nous examinons les effets des IDE greenfield et des fusions et acquisitions, car nous anticipons des implications potentiellement différentes pour la dynamique de l'investissement local. Enfin, nous nous intéressons au rôle catalyseur du développement financier pour favoriser un effet de complémentarité entre les IDE et l'investissement domestique.

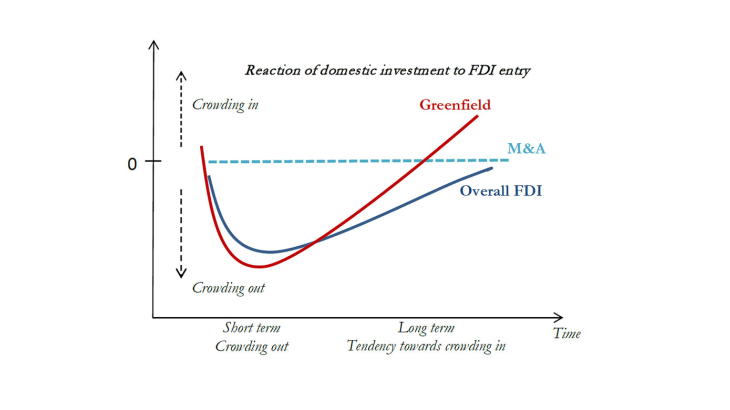

Nos résultats mettent en évidence un impact en deux étapes des IDE sur l'investissement domestique, suggérant ainsi un phénomène de destruction créatrice. Les IDE évincent les investisseurs domestiques à court terme. Au fur et à mesure que les entreprises locales s'adaptent à la concurrence et que les filiales étrangères développent des liens commerciaux avec les entreprises locales, l'effet sur l'investissement domestique finit par devenir bénéfique et tend à s'intensifier. Le mode d'entrée des investisseurs étrangers semble influer sur l'impact des IDE sur l'investissement domestique. Nos résultats indiquent que les IDE greenfield ont un fort effet d'éviction initial, tandis que les fusions et acquisitions n'ont pas de contribution immédiate à l'accumulation de capital. Cependant, les IDE greenfield semblent enclins à développer des liens commerciaux au sein de l'économie locale, ce qui entraîne in fine un effet stimulant à long terme sur l'investissement domestique. Au contraire, les fusions et acquisitions, tributaires de leur nature financière, ne contribuent pas de façon significative à l'accumulation de capital.

Enfin, nous montrons que les marchés financiers développés peuvent compenser, en partie, l'effet d’éviction lié à la concurrence, du fait de leur capacité à redistribuer efficacement les ressources financières et à faciliter ainsi l'accès des investisseurs domestique au financement. Sous réserve de l'existence de marchés financiers développés, en particulier d'un secteur bancaire solide, les fusions et acquisitions peuvent développer une complémentarité avec l'investissement domestique. L'effet des IDE greenfield est moins conditionné par le développement financier, car leur effet principal sur l'investissement domestique passe à travers le marché réel.

Dans la mesure où le phénomène d'éviction de court terme résulte d'un mécanisme de marché concurrentiel, aucune mesure forte de politique économique ne serait nécessaire car l'effet global sur le bien-être national devrait être positif. Certaines incitations spécifiques à l'entrée des IDE peuvent s'avérer utiles pour atténuer l'effet d'éviction de court terme, comme l'entrée d'investisseurs étrangers dans des secteurs locaux sous-développés ou alors l'utilisation d'intrants locaux. Enfin, des mesures visant à faciliter l'accès au crédit des investisseurs domestiques pourraient également contribuer à atténuer en partie l’effet d’éviction et permettre une redistribution plus équilibrée des ressources financières.