- Accueil

- Publications et statistiques

- Publications

- La guerre en Ukraine renforce les interc...

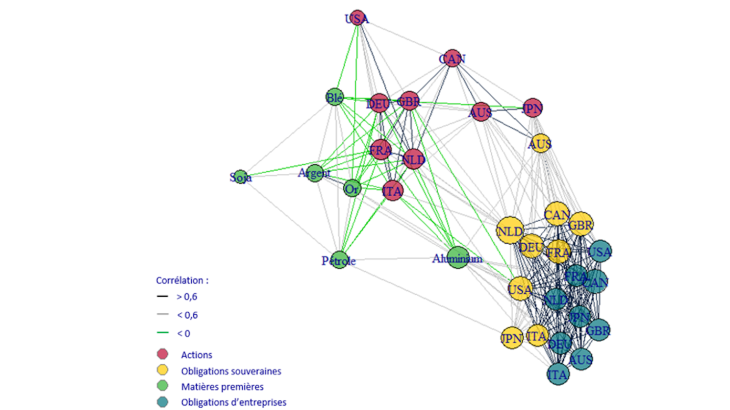

Billet n°270. L’invasion russe en Ukraine a conduit à une modification de la structure des interconnexions entre les marchés financiers. Si les effets de contagion sont restés globalement limités, la guerre a fait émerger de nouvelles corrélations négatives entre, d’une part, certains indices de matières premières (aluminium, pétrole, or, argent, blé) et, d’autre part, les marchés actions, en particulier européens.

Notes : La proximité entre les nœuds et leur taille dépendent du nombre de liens bilatéraux. Les liens affichés sont significatifs au seuil de 0,1%. Période : 1er janvier 2021 – 23 février 2022.

Interconnexions et effets de contagion

Les interconnexions désignent les liens économiques et financiers entre les agents économiques ainsi que leur exposition à des facteurs de risque communs (économiques, sanitaires, climatiques, géopolitiques, etc.). Ces interconnexions peuvent être mesurées en termes de co-mouvements entre les rendements de différents actifs financiers. Les effets de contagion se manifestent par l’augmentation de ces interconnexions de marchés en réaction à des événements négatifs extrêmes (Forbes, 2012).

Les phénomènes de contagion peuvent provenir de changements dans les préférences des investisseurs et de phénomènes comportementaux, tels que l'aversion accrue pour le risque, les paniques financières et les comportements grégaires, parfois déclenchés par des signaux d’alerte ("wake-up call", Goldstein, 1998). Ces comportements peuvent être individuellement rationnels, lorsqu'ils sont entre autres associés à des contraintes de risque et de liquidité qui conduisent certains investisseurs à vendre des actifs sains pour compenser leurs pertes en période de crise (Dornbusch et al., 2000). Ce canal peut être exacerbé par la prise de risque excessive de certains acteurs.

L'étude des interconnexions de marchés et des effets de contagion revêt une grande importance pour la stabilité financière. Plus un marché est interconnecté, plus il est exposé aux chocs externes transmis par les autres marchés. La nature soudaine de la contagion est un facteur de risque supplémentaire, car les investisseurs peuvent être contraints d’ajuster brutalement leurs portefeuilles aux nouvelles conditions de marché. Par conséquent, une augmentation des interconnexions tend à signaler un risque accru de correction sur les marchés financiers (Berger et Pukthuanthong, 2012, 2015).

L’impact de la guerre en Ukraine sur les interconnexions de marchés

La guerre russo-ukrainienne a-t-elle entraîné des effets de contagion entre les marchés financiers ? Pour répondre à cette question, ce billet compare le réseau d’interconnexion entre les marchés financiers (i) avant l’invasion de l’Ukraine (1er janvier 2021 – 23 février 2022) et (ii) pendant la guerre (24 février – 15 avril 2022). La mesure d’interconnexion utilisée est fondée sur le coefficient de corrélation ajusté de Forbes et Rigobon (2002), calculé en suivant l’approche proposée par Dungey et al. (2005). Contrairement au coefficient de corrélation standard, cette mesure est robuste aux changements de régimes de volatilité sur les marchés financiers. Pour chaque classe d’actifs, l’étude porte sur un échantillon de neuf marchés avancés. Dans le cas des matières premières, la sélection vise à représenter la diversité de cette classe d’actifs (denrées alimentaires, métaux précieux, métaux industriels, énergies, fibres textiles).

Avant le début de la guerre, les classes d’actifs étaient relativement peu corrélées les unes avec les autres, facilitant la diversification. Ce constat met en évidence l’existence de facteurs de risque spécifiques à chaque classe d’actifs se matérialisant par des clusters (à l'exception des matières premières : cf. Graphique 1 en vert) et l’absence relative de facteurs de risque communs à toutes les classes d’actifs. Deux groupes se distinguent : les obligations (souveraines et d’entreprises, en jaune et bleu) et les actions (en rouge).

Notes : La proximité entre les nœuds et leur taille dépendent du nombre de liens bilatéraux. Les liens affichés sont significatifs au seuil de 0,1%. Période : 24 février – 15 avril 2022.

Pendant le conflit en Ukraine, les matières premières sont devenues beaucoup plus interconnectées au sein du réseau (cf. Graphique 2 en vert). En effet, la guerre a engendré des corrélations négatives entre certaines matières premières (aluminium, pétrole, or, argent, blé, soja) et les marchés actions, notamment européens (Allemagne, France, Italie, Pays-Bas, Angleterre). Ces nouveaux liens découlent des préoccupations relatives à l'impact économique de la hausse des prix des matières premières, voire de difficultés d’approvisionnement (aluminium, pétrole, blé, soja). Les métaux précieux (or, argent) semblent pour leur part jouer un rôle de valeur refuge dans cette période d'aversion au risque.

Compte tenu de ces nouveaux liens négatifs, le niveau de corrélation moyen entre les marchés financiers (intra et inter-classes d’actifs) a diminué, passant de 46% avant la guerre à 41% pendant la crise. Toutefois, le niveau des corrélations intra-classes d’actifs s’est renforcé, notamment au sein (i) des marchés actions européens (de 81 à 91%), (ii) de l’univers des obligations d’entreprises (de 85 à 92%) et (iii) des matières premières (de 29 à 38%). Le même constat vaut pour les corrélations entre les obligations souveraines et les obligations d’entreprises (de 50 à 70%).

En définitive, la densité du réseau, définie comme le ratio du nombre de liens significatifs sur le nombre de liens possibles, a légèrement augmenté, passant de 36% à 43% (avec un nombre de liens moyen par indice ou actif financier passant de 12 à 15), ce qui révèle une propagation plus forte des chocs pendant la crise ukrainienne.

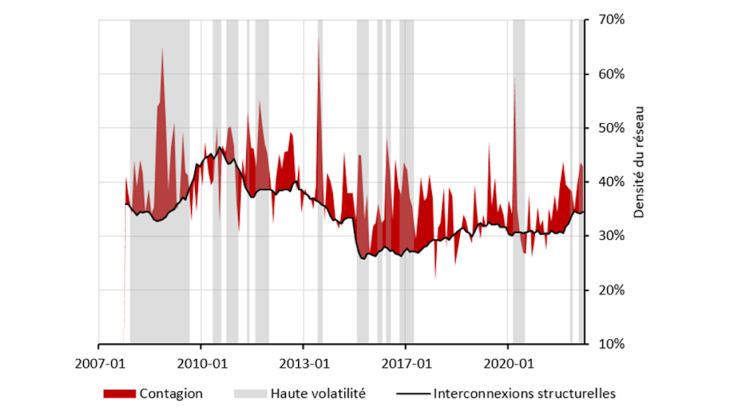

La contagion sur les marchés financiers en perspective historique

Les effets de contagion liés à la guerre russo-ukrainienne sont-ils historiquement élevés ? Dans une perspective historique (entre 2007 et 2022), il est possible de construire un indicateur qui estime le niveau de contagion entre les différentes classes d’actifs chaque mois (cf. Graphique 3, aire rouge) par rapport à un niveau d’interconnexion dit "structurel" (courbe noire), qui prévalait au cours des trois années précédentes (hors épisodes de forte volatilité sur les marchés financiers). Cette mesure est fondée sur la densité du réseau d’interconnexion (voir définition ci-dessus).

Les phénomènes de contagion ainsi mesurés apparaissent généralement associés à des périodes de forte volatilité sur les marchés financiers (cf. Graphique 3, aire grisée). Trois épisodes de contagion se démarquent par leur intensité: (i) la crise financière de 2008, (ii) le taper tantrum en 2013, qui désigne la forte hausse des taux de marché des titres du Trésor américain à la suite des annonces de la Réserve fédérale concernant la sortie de son programme d'assouplissement quantitatif, et (iii) la crise sanitaire début 2020 (cf. ERS, décembre 2021, Graphique 1.13, p. 17).

Par rapport à ces épisodes, les effets de contagion entre les marchés financiers causés par la guerre en Ukraine apparaissent limités à ce stade. Le phénomène actuel est d'une ampleur comparable à la contagion qui a suivi l'annexion de la Crimée en 2014. Cette conclusion préliminaire peut s'expliquer par la résilience du système financier mondial, l'intégration financière relativement faible entre la Russie et le reste du monde et le fait que les répercussions économiques de la crise ont jusqu'à présent été relativement localisées, affectant principalement l'Europe et le Moyen-Orient (GFSR, avril 2022).

Mise à jour le 25 Juillet 2024