Billet n°327. Quinze ans après la grande crise financière de 2007/08, plusieurs évènements ont souligné le caractère systémique du secteur de l'intermédiation financière non-bancaire (NBFI en anglais), en particulier des fonds d'investissement. Ces épisodes ont mis en lumière des vulnérabilités pour la stabilité financière et pour le financement de l’économie réelle.

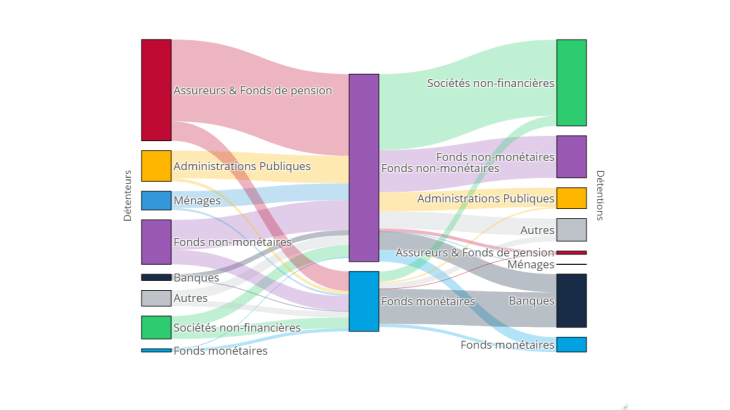

Source : SHS-S. Données au Q2 2023 sur les fonds domiciliés en France, hors titres conservés en dehors de la Zone euro ou détenus par l’Eurosystème. Le graphique montre les secteurs détenteurs (gauche) de fonds d’investissement (milieu) et les secteurs émetteurs (droite) des titres détenus par ces fonds.

La finance non-bancaire est devenue un secteur majeur du système financier

La NBFI désigne un système de collecte de fonds et d’octroi de financements impliquant des acteurs qui n’appartiennent pas au système bancaire traditionnel. Jusqu’en 2018, cet ensemble d’activités et d’entités de nature très diverse (graphique 2) était connu sous le nom de secteur bancaire de l’ombre (« shadow banking »), du fait de leur faible encadrement – il est à noter que ce terme ne couvrait pas les fonds de pension et les sociétés d’assurance en raison de leur réglementation plus exigeante.

Source : Banque de France (ABC de l’économie), chiffres Financial Stability Board (FSB) à fin 2021. Note : Le terme historique, « shadow banking », n’incluait pas les compagnies d’assurance et les fonds de pension, contrairement à la NBFI.

Le secteur connaît une croissance importante et représente aujourd’hui presque 50% des actifs financiers mondiaux contre 42% en 2008 (33% pour la France, FSB 2022 – même si la méthodologie employée pourrait donner lieu à de possibles doubles comptes, par exemple du fait des participations des fonds de pension dans des fonds d’investissement). Cette tendance s’est accélérée après le renforcement de la réglementation bancaire après la grande crise financière.

Au sein de la NBFI, les fonds d’investissement ou organismes de placement collectif (OPC) sont les entités qui contribuent le plus à la croissance du secteur en termes d’actifs (+199% entre 2011 et 2021).

De récents chocs ont mis en évidence d’importantes vulnérabilités dans la NBFI

Si la grande crise financière de 2007-2008 avait déjà mis en évidence certains risques, plusieurs épisodes récents ont mis en lumière le fait que les vulnérabilités de la NBFI peuvent avoir des conséquences fortes pour la stabilité financière globale :

- le déclenchement de la pandémie de Covid-19, qui a entraîné un choc de liquidité généralisé sur les marchés obligataires et des demandes de rachat massives auprès de certains fonds ;

- la chute du gestionnaire privé (« family office ») Archegos en mars 2021, qui a causé plus de 10 milliards USD de pertes réparties entre plusieurs banques systémiques à la suite d’une accumulation de positions à effet de levier ;

- les dysfonctionnements sur le marché de la dette souveraine au Royaume-Uni en septembre 2022, qui ont entrainé des ventes forcées par les fonds de pension anglais utilisant l’effet de levier et qui ont exercé une pression supplémentaire à la baisse sur les titres de dette, provoquant l’intervention de la Banque d’Angleterre.

Le risque de liquidité encourage les phénomènes de fuite des investisseurs et de liquidation d’actifs

Le risque de liquidité supporté par les fonds d’investissement provient d’une asymétrie de liquidité entre leur actif et leur passif. Il correspond au décalage entre le temps nécessaire pour vendre des actifs et la fréquence à laquelle les investisseurs peuvent demander le rachat de leurs parts.

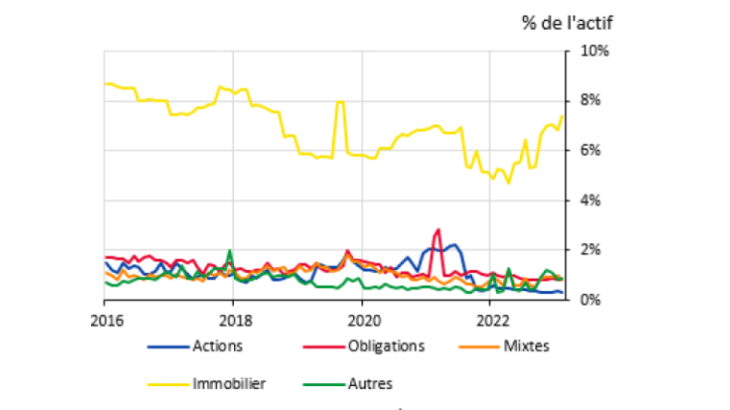

Le choc financier créé par la Covid-19 a illustré ce risque de liquidité au sein des fonds monétaires : beaucoup d’investisseurs ont effectué simultanément des demandes de rachat (« dash for cash »). Pour honorer ces rachats, un fonds peut utiliser ses liquidités disponibles et/ou vendre des actifs. Dans des conditions de marché dégradées, les ventes d’actifs peuvent intensifier les pressions à la baisse des prix (ventes forcées ou « fire sales »). Les ventes sont d’autant plus massives que les actifs détenus par les fonds sont similaires, augmentant la difficulté à les céder et la baisse de leurs prix. Ces phénomènes sont renforcés lorsque la liquidité initiale des titres est réduite (graphique 3).

Source: données des OPC, Centralised Securities Database, calculs BdF. La similarité est mesurée par l’encours (par émetteur) similaire entre les portefeuilles pour chaque paire de fonds (en % des encours totaux). Le niveau affiché est la moyenne pour l’ensemble des paires de fonds, pondérée par les actifs sous gestion de chaque paire de fonds. La liquidité correspond au rapport entre les dépôts, les prêts et les parts de fonds monétaires sur l’actif total.

Le risque de liquidité peut également se matérialiser par des pics de demande de liquidité provenant d’appels de marge, comme l’a souligné le cas des fonds de pension britanniques en septembre 2022.

L'effet de levier peut susciter ou amplifier certaines vulnérabilités de la NBFI

Le levier permet aux entités de la NBFI de multiplier l’exposition de leurs investissements par l’emprunt et/ou par le biais de produits dérivés (BDF, 2022). Néanmoins, un mouvement défavorable des prix peut entraîner une perte importante et obliger les entités à déboucler leurs positions, alimentant la baisse des prix et affectant les autres participants de marché. Or plus l’effet de levier est important, plus la variation de prix qui déclenchera le dénouement des positions est faible. En cas de défaillance, leurs prêteurs (ou contreparties) doivent être suffisamment résilients pour absorber les pertes au risque de se trouver eux-mêmes en détresse financière et de propager le risque plus largement par un effet domino.

En France, les entités de la NBFI utilisent peu l’effet de levier et ont recours aux dérivés principalement dans un objectif de couverture des risques (graphique 4). Cependant, au niveau international, certains fonds spéculatifs (« hedge funds ») affichent des niveaux de levier très élevés (supérieurs à x25) et certains indicateurs suggèrent que le levier dans la NBFI est en moyenne à un niveau historiquement haut (FSB, 2023).

Source : Banque Centrale Européenne.

Note : Le levier est défini en rapportant le total des dépôts et des prêts divisés aux actifs sous gestion. Le levier synthétique (via dérivés) n’est donc pas représenté ici.

Les interconnexions entre la NBFI et le système financier peuvent amplifier les chocs systémiques

Les entités de la NBFI sont directement et indirectement exposées au secteur financier par le biais de leurs investissements et de leurs investisseurs. Par exemple, les assureurs détiennent une part importante des fonds d’investissement français, qui eux-mêmes investissent dans l’ensemble de l’économie. De même, les fonds monétaires jouent un rôle particulièrement important dans le financement de court terme des banques (graphique 1). La relation entre banques, assurances et autres intermédiaires non-bancaires est une source importante de risque de contagion car beaucoup d’acteurs de la NBFI conservent leurs réserves de liquidités sous la forme de dépôts bancaires et de pension livrée (repurchase agreement ou repo). La dépendance des banques au financement en provenance de la NBFI (14% du financement des banques européennes) est un facteur d’amplification des risques car ces banques jouent un rôle central dans la distribution du crédit à l’économie (BCE 2023).

Ainsi, un choc affectant un secteur de la NBFI pourrait se transmettre à d’autres secteurs en raison des relations financières étroites qui les unissent. Des exercices de crise ont mis en évidence le rôle des entités de la NBFI dans les effets de contagion (HSCF 2020, BCE 2021).

Ces vulnérabilités appellent une réponse réglementaire adaptée et concertée au niveau international

Les vulnérabilités des NBFI constituent une préoccupation croissante pour les autorités en raison de l'augmentation de la taille de ce secteur, de sa complexité, et de ses interconnexions fortes, sources d’un risque systémique accru.

Les vulnérabilités associées à la NBFI appellent des mesures adéquates, mises en place de façon harmonisée au niveau international. À ce titre, le Conseil de Stabilité Financière (Financial Stability Board) vient de publier deux rapports: le premier fait le point sur ses travaux sur l’amélioration de la résilience de la NBFI, et le second traite des implications pour la stabilité financière de l’usage du levier dans la NBFI. Le Conseil Européen du Risque Systémique (European Systemic Risk Board) adiffusé une note ébauchant une approche réglementaire pour traiter les risques associés aux fonds d’investissement immobiliers ou obligataires d’entreprises.

Cependant, les travaux conduits jusqu’à présent se sont concentrés sur des mesures microprudentielles, l’activation de certains outils étant à la discrétion des fonds, et axées sur la protection des investisseurs. Une approche macroprudentielle, intégrant les risques portés par des cohortes de fonds et leur impact sur le système financier dans son ensemble, incluant potentiellement des outils à la main des autorités, reste à définir.

Télécharger la version PDF de la publication

Mise à jour le 25 Juillet 2024