By Agnès Bénassy-Quéré, Deputy Governor of the Banque de France.

paiement sans contact refusé

Il est en effet possible de contester un prélèvement quand il a été débité sur votre compte.

Dans le cas de la contestation d’un prélèvement SEPA autorisé, c’est-à-dire pour lequel vous avez signé un mandat de prélèvement, vous pouvez le contester auprès de votre prestataire de services de paiement (votre banque) dans un délai de huit semaines après le débit de votre compte. Votre banque devra vous rembourser dans un délai de dix jours ouvrables suivant la réception de la demande de remboursement, et le compte sera remis dans l’état où il se serait trouvé si l’opération n’avait pas eu lieu.

À noter :

Le remboursement par la banque ne signifie pas que la contestation de la créance sous-jacente soit justifiée. Si vous devez de l’argent à un créancier, vous devez continuer à honorer votre dette, en utilisant un autre moyen de paiement. Il vous appartient de régler votre différend directement avec votre créancier.

Dans le cas d’une contestation d’un prélèvement SEPA non autorisé, c’est-à-dire pour lequel vous n’avez pas signé de mandat de prélèvement, vous pouvez le contester sans tarder et au plus tard dans les 13 mois à compter de la date de débit. Ce délai est ramené à 70 jours lorsque l’établissement du bénéficiaire du paiement se situe en dehors de l’Union européenne ou de l’Espace économique européen (EEE : les États de l’Union ainsi que l’Islande, le Lichtenstein et la Norvège).

Le prestataire de services de paiement (généralement votre banque) devra alors rembourser la somme débitée au plus tard à la fin du premier jour ouvrable suivant et remettre le compte dans l'état où il se serait trouvé si l'opération n'avait pas eu lieu. Si vous avez eu des agios ou des frais bancaires liés à cette opération, ils devront vous être remboursés.

Votre chéquier est strictement personnel :

- Ne le prêtez à personne, même pas à vos proches. Vérifiez régulièrement qu’il est en votre possession et conservez-le en lieu sûr, si possible séparément de vos pièces d’identité ;

- ne signez pas vos chèques « en avance » ou « en blanc » ; ne remettez pas de chèque signé sans présence des autres mentions notamment celles relatives au montant (en lettres et en chiffres) et au bénéficiaire ;

- soyez très vigilants dans la réception et la conservation de vos chéquiers, en mettant les formules en opposition dès que vous constatez leur perte ou leur vol.

Dans la mesure du possible, préférez directement le retrait du nouveau chéquier directement à votre agence. Si vous optez pour un envoi par courrier, soyez très attentifs à sa bonne réception. En cas de retard de réception ou de suspicion d’un retard au regard de la date d’envoi par votre banque, contactez votre banque au plus vite pour qu’elle puisse faire opposition sur le chéquier concerné.

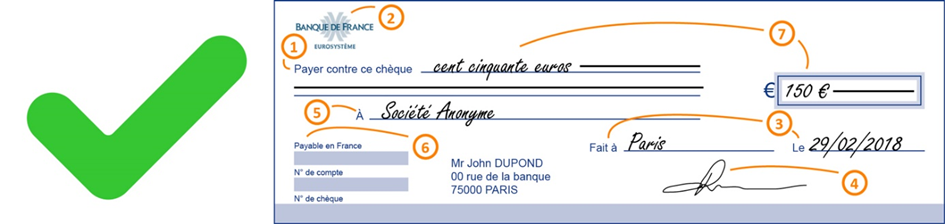

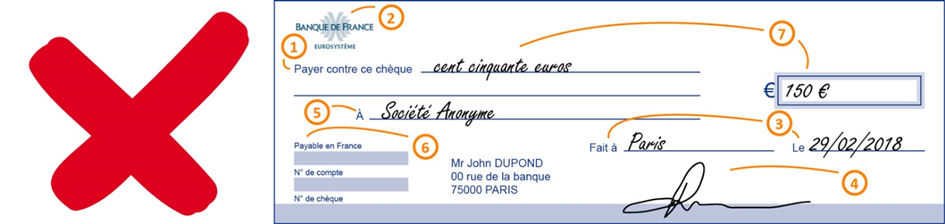

- Remplissez vos chèques sans laisser d’espace avant et après les mentions manuscrites (somme en chiffres et en lettres, bénéficiaire), par exemple en tirant un trait horizontal. La signature du chèque ne doit pas déborder sur la ligne de caractères magnétiques en bas du chèque.

Pour vous protéger des risques d’utilisation frauduleuse ou de détournement des chèques que vous émettez, veillez à écrire au moyen d’un stylo non effaçable à bille à encre noire et à renseigner, sans rature ni surcharge, l’ensemble des mentions manuscrites (somme en chiffres et en lettres, date et lieu d’émission, signature). Dans la mesure du possible, dans le cadre de transactions à distance, privilégiez d’autres moyens de paiement – carte, virement, prélèvement – à l’envoi d’un chèque par voie postale.

La réglementation interdit aux initiateurs de paiement de conserver les données de paiement sensibles concernant l’utilisateur. Une authentification est par ailleurs nécessaire à chaque fois qu’un paiement est réalisé. Si un initiateur conservait de telles données, il s’exposerait à des sanctions de la part de l’ACPR.

Les dettes d'amendes (contravention pour infraction routière par exemple) ou condamnation pénale par un juge sont exclues de la procédure de surendettement, c'est à dire qu'elles ne peuvent pas être rééchelonnées ni effacées dans le cadre de votre dossier de surendettement.

Si votre dossier comporte des dettes d'amendes, vous devez contacter la Trésorerie amendes qui figure sur vos procès-verbaux de contravention ou sur les mises en demeure que vous avez reçues, en lettre recommandée avec AR, sans attendre l'issue de votre dossier de surendettement, et demander s'il est possible d'obtenir un étalement du paiement ou une remise totale ou partielle de la dette.

Si par contre, vous avez été condamné par le tribunal à payer une amende pour un délit ou une contravention, le comptable du Trésor ne peut pas vous accorder des délais de paiement.

Il faut alors vous adresser directement au tribunal qui vous a condamné à payer cette dette, par lettre recommandée avec AR en expliquant les évènements (perte d’emploi, maladie, …) qui vous empêchent de payer votre dette pénale.

À la différence de la révocation du mandat, qui met fin de façon définitive à tous les prélèvements à venir, une révocation de prélèvement est ponctuelle et temporaire : elle ne concerne qu’un prélèvement unique.

Par exemple, si vous avez déjà payé le montant demandé par un autre biais, il peut être opportun de demander une révocation de prélèvement afin d’éviter un double débit.

Pour demander une révocation de prélèvement, il vous suffit de prévenir votre banque (par courrier ou en vous rendant au guichet par exemple). Des frais liés à cette révocation peuvent être prélevés par le prestataire de services de paiement (par exemple : votre banque) s'ils sont prévus par la convention de compte ou le contrat cadre de services de paiement.

À noter :

L’opposition porte sur le moyen de paiement et est indépendante de la créance sous–jacente. En clair, si vous devez de l’argent à un créancier, vous devez continuer à honorer votre dette, en utilisant un autre moyen de paiement.

Afin d’assurer une meilleure comparabilité des frais de conversion monétaire, la réglementation européenne impose aux banques de communiquer à leurs clients le taux de change publié par la Banque centrale européenne (BCE) ainsi que leurs frais de conversion monétaire (c’est-à-dire la marge sur le taux de change appliquée par la banque) avant toute opération par carte bancaire ou par virement réalisée dans l’Union Européenne (UE), dans une autre monnaie que l’Euro.

Pour en savoir plus :

Quelles sont les obligations d’information de votre banque sur les frais de change pour toute opération par carte bancaire ?

Quelles sont les obligations d’information de votre banque sur les frais de change avant tout virement transfrontalier ?

Le principe de l’irrévocabilité est l’une des règles de fonctionnement du virement SEPA et empêche d’annuler l’exécution d’un virement SEPA à partir du moment où il a été reçu par votre banque.

Dans le cas où vous avez émis un virement SEPA à tort, il faut en informer sans délai votre banque.

Dans ce cas, la banque n’est pas tenue de rembourser les fonds. En effet, la banque est tenue d’exécuter les ordres de virements selon les informations que vous lui transmettez. Cela signifie que sa responsabilité n’est engagée qu’en cas d’erreur de saisie ou d’erreur technique.

Elle s'efforcera cependant de récupérer les fonds engagés dans l'opération de paiement. Cette procédure n’aboutit pas toujours, surtout si elle est effectuée tardivement.

Si votre banque ne parvient pas à récupérer les fonds engagés dans l'opération de paiement, elle met à votre disposition, et à votre demande, les informations qu’elle détient pouvant documenter un éventuel recours en justice pour récupérer les fonds.

À noter que votre banque n’est pas responsable de la mauvaise exécution d’une opération de paiement pour laquelle vous auriez fourni un IBAN inexact.

Vous êtes inscrit au FCC pour une interdiction d'émettre des chèques après rejet d'un chèque

Vous souhaitez pouvoir à nouveau émettre des chèques. Pour cela, il faut régulariser votre situation auprès de votre banque, ce vous pouvez faire pendant les 5 ans de la durée de l'inscription. Les chèques peuvent être payés sous trois formes :

- paiement entre les mains du bénéficiaire du chèque et restitution du ou des chèque(s) acquitté(s) au banquier tiré afin de justifier de la preuve du règlement effectif du montant du ou des chèque(s) ;

- paiement du chèque lors d'une seconde présentation après alimentation du compte (preuve faite à l'aide du relevé de compte faisant apparaître l'écriture de règlement du chèque) ;

- constitution d'une provision suffisante réservée au paiement du ou des chèque(s) concerné(s), qui sera bloquée pendant une durée maximale d'un an et en informant la banque que cette somme est destinée à la régularisation.

Si vous avez régularisé tous vos chèques sans provision (éventuellement émis sur vos différents comptes) en remplissant les formalités indiquées ci-dessus, votre (vos) banque(s) demande(nt) votre défichage du FCC et la levée de l'interdiction bancaire vous concernant.

Vous êtes inscrit au FCC pour un retrait de carte bancaire

Pendant les 2 ans de la durée de l'inscription, vous pouvez obtenir votre défichage du FCC :

- lorsque l'inscription résulte d'une erreur de votre banque (motif d'annulation) ;

- lorsque vous démontrez que l'évènement ayant entraîné l'incident ne vous est pas imputable (motif d'annulation) ;

- lorsque vous justifiez avoir intégralement régularisé tous les incidents liés à l'utilisation abusive de votre carte bancaire (demande de radiation suite à une régularisation). Votre banque est tenue de demander à la Banque de France votre défichage du FCC dans les deux jours ouvrés à compter du constat de la régularisation effective ou de l'existence du motif l'annulation.

L’authentification forte implique la confirmation d’au moins deux facteurs d’authentification de catégories différentes parmi les trois catégories suivantes :

- la possession (une clé, un téléphone portable, etc.)

- la connaissance (un mot de passe)

- l’inhérence (une empreinte digitale)

Dans une grande majorité des cas, l’authentification forte implique l’ouverture de l’application mobile de banque en ligne de l’utilisateur et la saisie d’un mot de passe (ou le contrôle de l’empreinte digitale) sur un téléphone préalablement enregistré par l’établissement teneur de compte. Cette méthode remplace l’envoi d’un SMS sur le téléphone portable, qui ne remplit qu’un seul des deux critères s’il n’est pas associé à la confirmation d’un mot de passe.

L’authentification forte permet de renforcer significativement la sécurité pour la connexion à votre espace de banque en ligne et pour l’émission de paiements. Un utilisateur malveillant ne pourrait accéder à l’espace d’un autre utilisateur avec le seul mot de passe. Lors d’un paiement par carte sur Internet, la saisie des informations de la carte de paiement n’est pas suffisante pour effectuer la transaction. L’authentification forte prévue par la DSP2 est plus sécurisée que le seul SMS car il n’est pas impossible d’intercepter les SMS de confirmation de paiement envoyés par les établissements teneurs de comptes (technique du SIM Swapping).